티스토리 뷰

목차

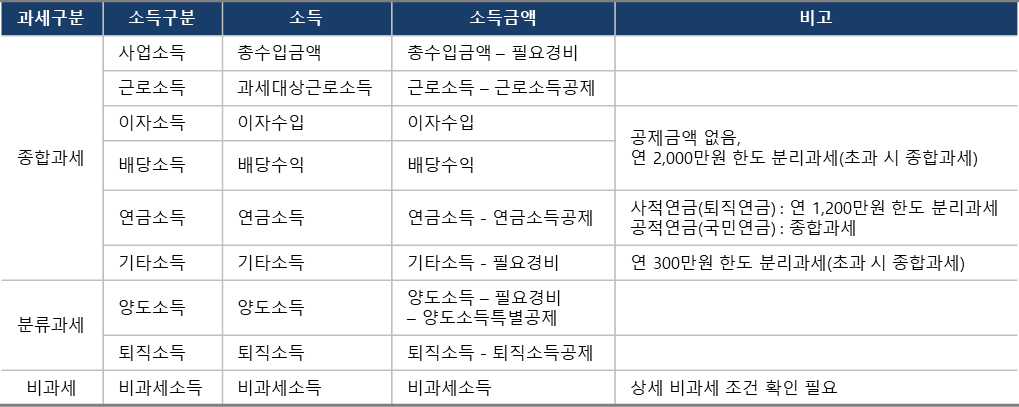

매년 5월, 자영업자와 프리랜서에게는 종합소득세 신고 시즌이 돌아옵니다.

문제는 단순히 신고만 잘하면 끝나는 게 아니라, 몇 만 원 아끼려다 수년 뒤 세금 폭탄을 맞는 경우도 있다는 것!

국세청 출신 세무사 최영석님이 국세청이 실제로 주목하는 신고 유형과 주의사항을 직접 알려드립니다.

종합소득세 세율, 왜 이렇게 높을까?

개인 종합소득세의 최고 세율은 45%, 여기에 지방세 10%를 더하면 총 49.5%입니다.

내가 번 돈의 절반 가까이를 세금으로 낼 수도 있다는 뜻인데요, 이 때문에 절세에 대한 관심도 높아지고 있습니다.

가공 경비 넣었다가 세금 폭탄 맞는 구조

세무사 최영석님은 가공의 필요경비를 넣는 것이 가장 위험하다고 지적합니다.

국세청은 필요경비 항목 중 적격 증빙이 부족하면 가공 경비 혐의로 판단합니다.

📌 국세청이 보는 핵심 공식

필요경비 – 적격 증빙 수치액 = 가공 경비 혐의액

예시를 들어 보면, 매출 4억 원에 필요경비 3억 원을 계상했는데,

적격 증빙(카드, 인건비 신고, 세금계산서 등)이 2억 원뿐이라면

1억 원이 국세청 입장에서는 가공 경비로 의심될 수 있다는 것입니다.

적격 증빙, 어떤 게 인정될까?

- 세금계산서

- 계산서

- 신용카드 및 현금영수증

- 인건비의 경우 원천세 신고

- 임차료에 대한 세금계산서 등

적격 증빙 없이 비용을 계상하는 경우,

나중에 국세청에서 소명 요청이 들어오면 대응이 어려울 수 있습니다.

1인 법인 활용 연예인들, 왜 세금폭탄 맞았나?

최근 연예인들이 수십억 원의 세금 추징을 받는 경우가 많습니다.

이는 개인과 법인의 소득세율 차이를 활용한 절세 전략이

국세청 실질 과세 원칙에 따라 인정되지 않았기 때문입니다.

📌 예시

- 연소득 20억 원 기준

- 개인 신고 시: 세율 45%

- 법인 신고 시: 세율 19%

→ 세금 차이 약 5억 원 이상 발생

국세청은 이를 "실제로는 개인 소득"으로 보고, 개인 소득세율로 다시 과세하고 있는 것입니다.

종합소득세 신고 시 주의할 점 3가지

1️⃣ 적격 증빙 없는 필요경비는 주의

- 가공 경비로 의심될 수 있고, 추후 세무조사 가능성 있음

2️⃣ 세무대리인 중도 변경 자제

- 특히 1~5월 사이 세무사 변경 시 국세청의 의심 대상이 될 수 있음

- 이유는 불리한 신고를 피하려는 목적으로 해석될 수 있기 때문

3️⃣ 형식 아닌 실질 중심 신고

- 국세청은 명의가 아닌 실질 귀속자 중심으로 과세

- 법인 명의로 신고하더라도 실질이 개인 소득이면 개인 세율이 적용됨

국세청의 세무조사, 언제든 올 수 있다

- 신고 후 5년까지 과세 가능

- 미신고 시 7년, 사기·부정 시 최장 10년까지 가능

지금은 문제 없어 보여도, 몇 년 뒤 갑자기 과세될 수 있음

결론: 절세보다 중요한 건 “리스크 없는 신고”

“10만원 아끼려다 10년 뒤 1억 내는 일”은 생각보다 흔합니다.

특히, 매출이 크지 않더라도 증빙 없이 경비만 많은 신고는

국세청 시스템에 의해 자동으로 포착될 수 있습니다.

👉 합법적 증빙을 갖춘 절세

👉 전문가와 상의한 정석 신고

👉 실질과 형식 모두 일치하는 안전한 절세 전략

이 3가지를 기억하셔야 합니다.